一目均衡表を深く理解すれば活用できる

一目均衡表とはどのようなものなのか、2度にわたり説明いたしました。

今回からは、実際のトレードでどのように活用するかを解説してまいります。

私が実践で活用しているということもあり、一目均衡に関しては深い話になります。

理解するには難しいと感じるかもしれません。

ですが、何度も記事をお読みいただいて、皆さまにとってどの手法が最適かご検証いただき、ご自身のトレードの助けとしてください。

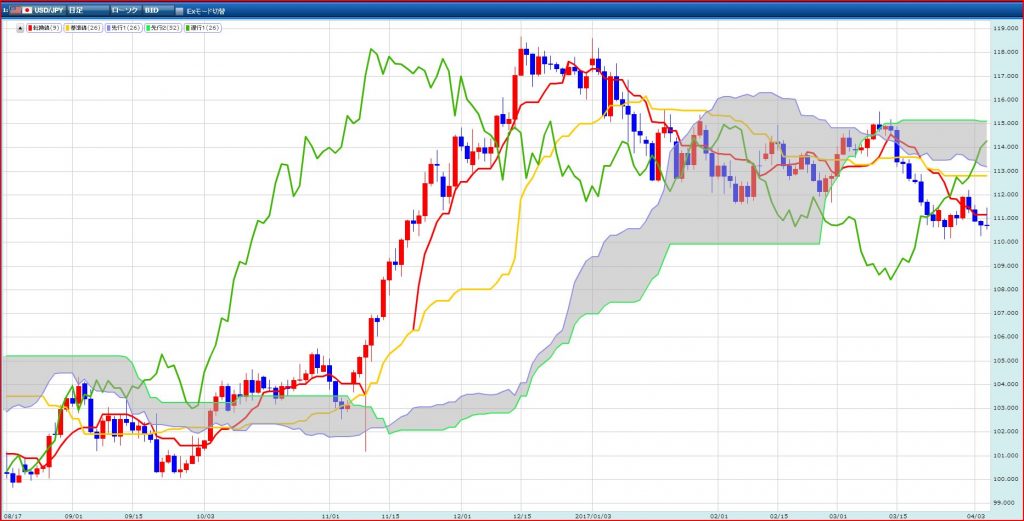

では早速、図①ドル円日足のチャートをご覧ください。

これは以前「一目均衡表とは」の項目で紹介したチャートです。

このチャートでは、転換線から基準線、先行スパン上限下限、遅行線まで全5種類のラインを表示させています。

がしかし、トレード歴の浅い方にとって、このチャートからどこで仕掛け、どこで手じまいするのか、具体的なプランを立てづらいと感じるのではないでしょうか?

基準線と転換線を移動平均線に置き換えてみる

そこで、図②のチャートをご覧ください。

こちらは、先行スパン上限下限、遅行線を取り除いて表示したチャートです。

図①と比べすっきりとしていることが、お分かりいただけるでしょう。

ローソク足の採用本数は、転換線(赤色)9本、基準線(黄色)26本で、本数の違いこそありますが、それぞれの線は計算方法が同一です。

そのため移動平均線のように、転換線を短期線として、基準線を長期線として、トレーディングプランを立てることが可能になります。

まだ読んでいらっしゃらない方は、「移動平均線」の項目も合わせてお読みください。

一目均衡表でトレードプランを立てるには

さて、具体的なプランですが、今回は以下のように設定いたしました。

仕掛けのタイミングは、ローソク足が転換線と基準線を共に完全に上に抜けたことが確認できたとき(ローソク足がヒゲを含め、それぞれの線に全く触れずに線の上で存在して終了したとき)です。

つまり、図では、緑線がエントリーポイントです。

反対に手じまいは、ローソク足が短期線である転換線を下に割り込んで終了したときです。

図では、紫線がイグジットポイントです。

今回、目に見える範囲では、トレード回数4回のうち、3回は損切りとなり、利食いは1回だけでした。しかし、損切りの合計は240pips(-110、-10、-120)、利食いは1210pipsでしたので、+970pipsが差益となるのです。

トレンドフォロー型のトレードでは、損切りは早く、利益は伸ばすことを前提としています。

今回のトレーディングプランも、結局それに当てはまるトレードとなったことがお分かり頂けたことでしょう。

次回以降も一目均衡表を用いた具体的なトレーディングプランについて、解説をさせていただきます。